종말의 네 기수는 세계 대전에 이어 아픔, 질병, 기근, 전염병을 가져옵니다: 150년 동안의 데이터를 사용한 국제 은행 연구에 따르면 미국의 빅4와 같은 메가뱅크가 금융 불안정과 더 심각한 위기를 초래하는 것으로 나타났습니다.

SHARE

종말의 네 기수는 세계 대전에 이어 아픔, 질병, 기근, 전염병을 가져옵니다: 150년 동안의 데이터를 사용한 국제 은행 연구에 따르면 미국의 빅4와 같은 메가뱅크가 금융 불안정과 더 심각한 위기를 초래하는 것으로 나타났습니다.

17개 선진국의 1870년부터 시작된 11,000개 이상의 상업 은행의 연간 대차 대조표 데이터를 수집하는 데 8년간의 연구가 필요했습니다. 연구 결과, 모든 국가에서 은행 시스템이 5개 이하의 대형 은행에 집중되면 금융 불안정과 더 심각한 금융 위기가 발생한다는 동일한 결론에 도달했습니다.

다음 국가의 은행 대차 대조표를 조사했습니다: 호주, 벨기에, 캐나다, 덴마크, 핀란드, 프랑스, 독일, 이탈리아, 일본, 네덜란드, 노르웨이, 포르투갈, 스페인, 스웨덴, 스위스, 영국, 미국.

150년 은행업 연구의 제목은 “가장 큰 은행의 생존: 대형 은행과 금융 위기.” 이 연구의 저자는 코넬 대학교의 매튜 바론, 킬 세계경제과학연구소의 모리츠 슐라릭, 라이프니츠 금융연구소 SAFE의 카스파 짐머만입니다.

이 연구의 다른 주요 결과는 다음과 같습니다:

“첫째, 대형 은행이 소형 은행보다 금융 위기에서 실패할 가능성이 훨씬 낮다는 사실을 발견했습니다. 또한 소규모 은행은 위기 이후 대형 은행에 높은 비율로 흡수되는 경향이 있습니다.

결과적으로 대형 은행의 시장 점유율은 위기 상황에서 더욱 커지는 경향이 있으며, 앞으로 더욱 지배적인 위치를 차지하게 됩니다. 우리는 위기 상황에서 이러한 패턴이 반복되는 것을 ‘대형의 생존’이라고 부릅니다. 우리는 은행 위기의 여파가 역사상 상위 5개 은행의 자산 점유율 총 증가의 40%를 차지할 수 있음을 보여줍니다.”

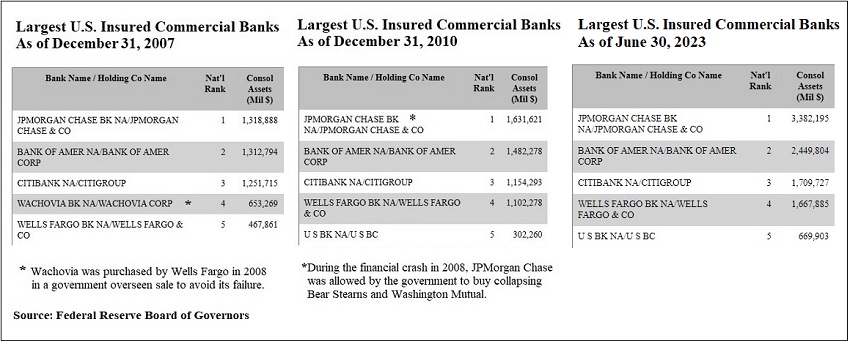

여기서 잠시 멈춰서 2008년 미국 금융 위기와 지난 봄에 일어난 일과 관련하여 이 결과를 살펴봅시다. 2008년 자산 기준으로 가장 큰 은행 지주회사는 JP모건 체이스였습니다. 2008년 위기 당시 연방 규제 당국은 JP모건 체이스가 베어스턴스와 워싱턴 뮤추얼을 인수할 수 있도록 허용했습니다.

JP모건 체이스는 2014년부터 2020년까지 미국 법무부가 제기한 전례 없는 5건의 중범죄 혐의를 인정하고 조직 범죄 집단에 버금가는 전과 기록을 쌓았지만, 지난 봄 퍼스트 리퍼블릭이 실패한 후 연방 규제 당국이 퍼스트 리퍼블릭 은행과 약 2천억 달러의 자산을 넘겨주는 것을 막지는 못했습니다.

아래 차트에서 볼 수 있듯이 JPMorgan Chase는 2010년 이후 자산 규모가 두 배 이상 증가하여 6월 30일 기준 자산이 3조 3,800억 달러에 달합니다. 뱅크 오브 아메리카는 2010년 이후 자산이 거의 1조 달러 증가했습니다. 웰스파고는 금융 위기 이후 1조 2,000억 달러가 성장했습니다.

우리 모두는 최근에 너무 많은 고통과 비참함을 겪었습니다…

팬데믹, 거리의 폭동과 폭력, 치솟는 식료품과 기름값, 심지어 핵전쟁의 위협까지…

안타깝게도 곧 보게 되겠지만, 이는 우리에게 다가올 끔찍한 재앙의 경고 신호일 뿐입니다.

미국의 대형 은행들이 2008년 대공황 이후 최악의 금융 붕괴를 일으켰음에도 불구하고, 연방 규제 당국은 2008년 금융 위기 당시 같은 문제가 있는 은행에 더 많은 자산을 넘겨주었습니다. (2008년 금융 위기 당시 뱅크 오브 아메리카는 메릴린치를 인수할 수 있었고 웰스파고는 와코비아 은행을 인수할 수 있었습니다).

새로운 연구의 또 다른 주요 결과는 2008년 미국의 금융 붕괴 이후 금융위기 조사위원회의 조사 결과를 뒷받침합니다:

“‘대형 은행의 생존‘이 위기 상황에서 대형 은행이 더 신중하게 행동했기 때문인지 의문을 가질 수 있습니다. 두 번째 발견은 그 반대라는 것입니다. 대형 은행은 일반적으로 위기 발생 시 소형 은행보다 더 많은 위험을 감수하며, 대형 은행은 위기 발생 후 더 큰 자기자본 손실을 입고 대출을 더 많이 축소합니다.”

그렇다면 연방 규제 당국은 왜 위기 상황에서 이러한 무분별한 거대 은행의 성장을 허용했을까요? 저자들은 이렇게 말합니다:

“…우리는 두 가지 (잠재적으로 상호 연관된) 결과를 보여줍니다. 첫째, 정책 입안자들이 부실 직전의 상위 5위 은행을 구제할 가능성이 훨씬 더 높고, 둘째, 대형 은행은 더 큰 자본 손실에도 불구하고 위기 상황에서 더 안정적인 자금 역학을 가지고 있습니다.

첫 번째 결과를 보여주기 위해 모든 역사적 은행 위기에서 상위 20개 은행을 체계적으로 조사하고 개별 은행 수준에서, 특히 주가 수익률이 -90% 미만(‘부실 직전’으로 해석)이거나 퇴출된 모든 은행에 대한 정부 구제 데이터베이스를 구축했습니다.

‘부실 직전’에 놓인 은행들 사이에서 부실을 방지하고 원래의 금융 기관을 보존하기 위한 개입은 상위 5위권 은행에서는 매우 흔하지만 6~20위권 은행(대신 합병 또는 폐업하는 경향이 있음)에서는 훨씬 덜 흔하다는 것을 발견했습니다.”

2008년 이후 미국에서는 뉴욕 연방준비은행이 무모한 거대 은행들의 영원한 돈줄이 되어 왔습니다. 선출직 공무원이 없음에도 불구하고 뉴욕 연준은 무모한 거래 활동으로 인해 수리가 필요할 때 대형 은행의 대차 대조표를 지원하기 위해 허공에서 전자적으로 돈을 찍어낼 수 있습니다.

이 연구의 저자들은 정부가 무모한 대형 은행을 지속적으로 구제하는 이유를 설명하기 위해 위험한 정치적 수역에 뛰어들지 않지만, 미국에서는 규제 포획이라는 두 단어로 문제를 요약하는 경향이 있습니다. 대형 은행이 거대해짐에 따라 정치적 영향력이 커지고 회전문이 빠르게 회전합니다. 예를 들어, 씨티그룹의 씨티은행은 2008년 금융 위기 당시 명백한 부실 은행이었습니다.

Exposed: Leaked CIA Research Reveals Brain Wave Ritual Attracts Money To You…

2008년 1월 1일부터 2009년 3월 30일 사이에 씨티그룹의 주식은 시장 가치의 90% 이상 하락했습니다. 하지만 미국 회계감사원의 최종 감사에 따르면 뉴욕 연방준비은행은 이를 정리하는 대신 2007년 12월부터 2010년 7월까지 2조 5천억 달러가 넘는 리볼빙 대출을 씨티그룹에 몰래 투입했습니다.

또한 저자는 메가뱅크가 은행 시스템의 안정성에 기여하는 것으로 인식되는 지혜에 대해서도 이야기합니다. 그들은 이렇게 씁니다:

“…주요 우려 사항 중 하나는 대형 은행이 규제 당국과 채권자들에게 ‘너무 큰 은행’으로 인식되어 과도한 위험을 감수할 수 있다는 것입니다. 또한 조직으로서의 규모와 복잡성으로 인해 규제가 더 어려워지거나 효과적인 리스크 관리 및 기업 거버넌스를 구현하기가 더 어려워질 수 있습니다.

대형 금융기관은 다른 금융기관과의 상호 연결이 많기 때문에 리스크가 커지고 전염 효과가 증폭됩니다.

또한 대형 은행은 소형 은행에 비해 위험한 거래 활동에 대한 접근성, 국제적인 위험 감수 기회 등 위험을 감수할 수 있는 기회에 더 많이 접근할 수 있습니다.

일부 선행 연구에 따르면 대형 은행은 소형 은행보다 더 많은 위험을 감수하는 경향이 있습니다(Boyd and Runkle, 1993; Boyd and Gertler, 1994; Gropp et al., 2011; Huber, 2021). 라에븐, 라트노브스키, 통(2016)은 2007~08년 금융위기 당시 글로벌 대형 은행을 연구한 결과, 대형 은행일수록 레버리지가 높고 예금 자금이 적으며 조직적으로 더 복잡하고 시스템 리스크를 더 많이 발생시킨다는 사실을 발견했습니다. 또한 신용 호황기에 시스템적 은행 위기가 발생했을 때 대형 은행의 위험 감수율이 역사적으로 더 높다는 사실을 발견했습니다.”

마지막으로 저자는 이러한 거대 은행이 은행 시스템을 더 안전하게 만든다고 말하며 돈을 받는 거대 은행을 위해 일하는 홍보 담당자와 로비스트 군단의 주장을 반박합니다. 저자들은 이렇게 말합니다:

“…마지막으로, 역사는 널리 알려진 믿음과는 달리 소수의 대형 은행이 지배하는 은행 시스템이 더 세분화된 은행 시스템보다 측정할 수 없을 정도로 안전하지 않다는 것을 보여줍니다. 은행 위기의 빈도는 대형 은행이 지배하는 은행 시스템에서 더 낮지 않습니다. 실제로 위기가 발생했을 때 소수의 대형 은행이 지배하는 은행 시스템에서 실물 경제 결과가 더 심각하게 나타납니다.”

이 연구에 많은 관심이 집중되고 있습니다. 이 논문은 9월 28일 FDIC의 제22회 연례 은행 연구 컨퍼런스에서 발표되었고, 5월 5일에는 제16회 뉴욕연준/NYU 스턴 금융중개 컨퍼런스에서 발표되었으며, 지난 금요일에는 유동성 및 금융 취약성에 관한 와튼 컨퍼런스에서 발표가 예정되어 있습니다.

또한, 논문 각주에서 저자는 “본, 시카고 부스, 코넬, 유럽중앙은행, IESE, 라이프니츠 금융연구소 SAFE, OCC, OFR, 유니버시티타트 폼페우 파브라, USC, AFA 연례 회의, 분데스방크 금융 중개 컨퍼런스, EFA 연례 회의….”의 세미나 및 컨퍼런스 참가자들에게 감사를 표하고 있습니다.

위 목록에서 OCC와 OFR이 언급된 것은 워싱턴에서 충격파가 발생할 수 있음을 시사합니다. OCC는 연방 은행 규제기관인 통화감독청으로, 지난 7월 청문회에서 엘리자베스 워런 상원의원이 JP모건 체이스가 퍼스트 리퍼블릭 은행을 인수해 더 크고 위험해진 것을 허용한 것에 대해 강하게 비판한 바 있습니다.

EXPOSED: The Ruling Elites Evil “Control Code” – What Are They Hiding From Us? …

OFR은 2010년 도드-프랭크 금융개혁법에 따라 미국 은행 시스템에 시스템적 위험이 발생할 경우 금융 규제 당국에 조기 경고를 보내는 조기 경보 시스템으로 기능하기 위해 설립된 금융조사국(Office of Financial Research)입니다. OFR은 소수의 대형 은행에 위험이 집중되는 것이 금융 안정성에 문제를 일으킬 수 있다고 반복해서 경고해 왔습니다. 그러나 이러한 경고는 체포된 의원들과 체포된 규제 당국자들 사이에서 귀에 들어오지 않았습니다.

2015년 OFR 연구 논문에 따르면

“은행의 규모가 클수록 채무 불이행 시 파급 효과가 크고, 레버리지가 높을수록 스트레스를 받을 때 채무 불이행 가능성이 높으며, 연결 지수가 클수록 은행 시스템에 연쇄적으로 파급되는 채무 불이행의 비중이 커집니다. 이 세 가지 요소의 곱은 은행이 금융 시스템에 미치는 전염 위험의 전반적인 척도를 제공합니다. 미국 은행 중 씨티그룹, JP모건, 모건스탠리, 뱅크오브아메리카, 골드만삭스 등 5개 은행의 전염 지수 값이 특히 높았습니다.”

긴급! – 폭풍 경보! 이스라엘이 스파이의 경고 신호를 놓친 방법!

이 5개 은행은 모두 2008년 금융 위기에서 핵심적인 역할을 담당했습니다.

동일한 OFR 보고서에서도 다음과 같은 사실을 발견했습니다:

“대규모 해외 자산과 대규모 금융 시스템 내 부채를 보유한 은행은 잠재적인 파급 위험의 원천입니다. 해외 자산의 가치가 크게 하락하여 해당 기관이 부실화되면 그 손실이 미국 금융 시스템의 나머지 부분으로 전이될 수 있습니다. 5개 은행이 대규모 해외 자산(3,000억 달러 초과)을 보유하고 있으며, 씨티그룹과 JP모건은 해외 자산과 금융 시스템 내 부채 모두에서 큰 수치를 기록했습니다.”

Sources for this article include: